以太坊区块链的转变 股权证明(PoS) 协议为开发者和投资者开辟了新的探索机会,包括燃烧以太币(以太坊)。 现在,以太坊交易是通过质押而不是挖矿来验证的。

Staking 以不同于挖矿的方式影响 Ether 的供应和价格动态。 预计 Staking 将对 Ether 造成通缩压力,而不是采矿,后者会引发通胀压力。

从长远来看,锁定在以太坊合约中的资金总量的增加也可能推高 ETH 的价格,因为它会影响决定其价格的基本力量之一:供应。

自合并以来,新发行的以太币与销毁的以太币的百分比增加了 1,164.06 以太币。 这意味着自合并以来,几乎所有新铸造的供应都已通过新的销毁机制被销毁,当网络使用量增加时,预计该机制将转为通货紧缩。

根据 Bitwise 分析师 Anais Rachel 的说法,“自 The Merge 以来发行的所有 ETH 可能会在本周末之前退出流通。”

1/ 自合并以来发行的所有 ETH 可能会在本周末之前退出流通 pic.twitter.com/WqRASUwi4i

— 安娜斯·雷切尔 (@Anais_Rchl) 2022 年 10 月 27 日

虽然该图涵盖了自以太坊合并以来的 43 天,但代币经济学设置为 使以太通缩.

减少归因于以太坊从工作量证明到权益证明的转变。 总供应差异表明,以太币仍然处于通胀状态,自合并以来铸造了 +1,376 ETH。

Sapien Network 首席执行官 Ankit Bhatia, 向 Cointelegraph 解释 质押如何影响 2020 年 5 月的供应:

“零售市场很可能会从 Coinbase 等交易所收购 ETH,这可能会为买家提供立即质押购买并进一步减少流通供应的选择。”

有证据表明锁定的以太币有所增加。 例如,DefiLlama 节目 价值超过 317.8 亿美元的以太币目前被锁定在智能合约中。

除了以太坊的 PoS 锁定代币外,代币终端数据还提供了整个以太坊生态系统中质押代币的细分。

领先的协议包括 Uniswap、Curve、Aave、Lido 和 MakerDao。 例如,Lido 的总锁定价值(TVL)为 68 亿美元,而 MakerDao 则为 80 亿美元。

对权益证明越来越感兴趣,存入权益的以太币持有者正在将 Lido 推向新的高度。 丽都的 TVL 从 45.2 亿美元增加 合并新闻之前 在撰写本文时,7 月 13 日达到 68 亿美元。

随着 10 月的结束,随着许多投资者锁定以太币,TVL 继续增加。

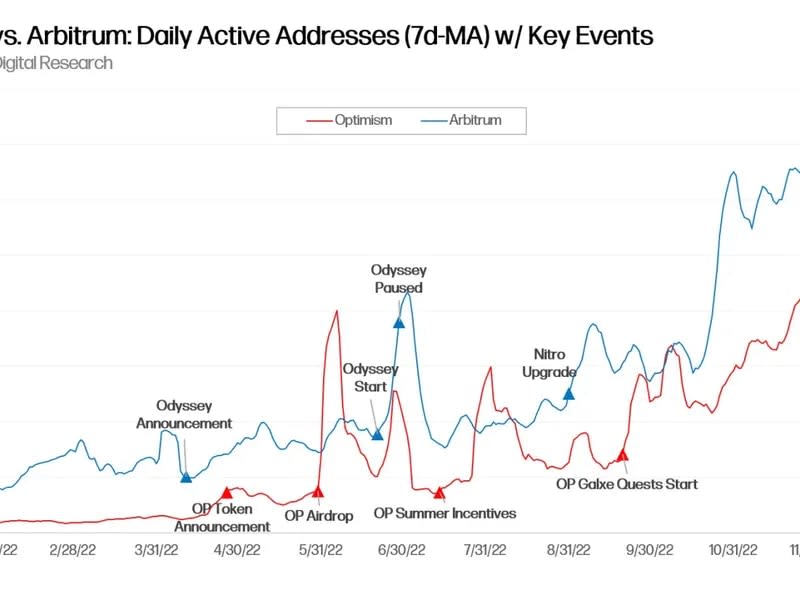

DeFi 协议的 TVL 和每日活跃用户有所增加

Uniswap 的 TVL 和每日活跃用户 (DAU) 一直在增加。 在大多数情况下,协议 TVL 的增加伴随着平台上 DAU 的增加。 TVL 和 DAU 增加的最可能原因是利润丰厚的 Ether 质押奖励。

Uniswap 的 DAU 增加可能会由于交易的增加而引发更多的以太币燃烧,并且随着 Uniswap 的 TVL 的增长,它也可能有助于使更多的以太币退出流通。 Uniswap 与 Ether 的最佳配对是 USD Coin (美元兑美元),目前提供 34% 以上的年收益率。

有利可图的质押收益

在 Uniswap 上与稳定币配对的以太币是流动性提供者的首选。 当查看 Ether 与 Tether 配对时,该配对最多产生 72.20% APY(USDT)。

值得注意的是,一些 Staking 平台处理 流动性权益衍生品,包括 Coinbase、Lido 和 Frax。 在这种情况下,收益率高达每年 7%。

EthereumPrice.org 的数据显示,Lido 支付 3.9% APY,Everstake 4.05%,Kraken 7% 和 Binance 7.8%。

值得注意的是,回报率也会因投资金额而异。 通常,较小的金额比较大的金额具有更高的 APY。 产量还取决于协议。

例如,验证者的收入比那些投资于加密货币交易所和集合 Staking 的人要多。 然而,验证者需要质押 32 个 ETH 并不断维护他们的节点,这也是 Lido 等平台帮助较小的 ETH 持有者赚钱的原因。

以太坊的 TVL 因收益增加而增加,转向 PoS 以及顶级以太坊去中心化应用程序上的 DAU 最终可能导致以太坊反弹。

此处表达的观点和意见仅代表作者的观点,并不一定反映 Cointelegraph.com 的观点。 每一个投资和交易动作都涉及风险,您应该在做出决定时进行自己的研究。