首次备案十多年后,美国证券交易委员会终于批准了现货比特币交易所交易基金。 事实上,SEC 批准了 11 只现货比特币 ETF,立即为投资者提供了选择。 交易将于明天 1 月 11 日开始。

哪只 ETF 将占据主导地位仍存在争议。 但有一点是明确的:现货比特币 ETF 是比特币投资者在基金市场上的最佳选择。

什么是现货比特币 ETF?

“现货比特币ETF”只是持有比特币的ETF的官方名称。 这些 ETF 的表现应密切关注比特币价格(扣除费用和基金交易成本)。

现货价格是证券的立即可用价格。 另一方面,期货价格代表未来日期的价格。 股票和债券以现货价格(即当前价格)交易,而大宗商品等产品以未来价格交易(允许买家锁定特定价格并在未来日期完成交易)。

我们将新批准的 ETF 称为“现货比特币”的唯一原因是因为比特币期货 ETF 首先首次亮相。 比特币期货ETF于2021年10月进入市场。如果先批准现货比特币ETF,我们很可能会简单地将其称为“比特币ETF”。

您应该投资现货比特币 ETF 吗?

投资者无需对比特币采取立场。 担心错过机会是一种糟糕的投资策略,投资者只有在认为有价值的情况下才应该投资这些 ETF。

以下是决定是否投资现货比特币 ETF 时的一些考虑因素。

现货比特币 ETF 是比替代品更好的选择

费用

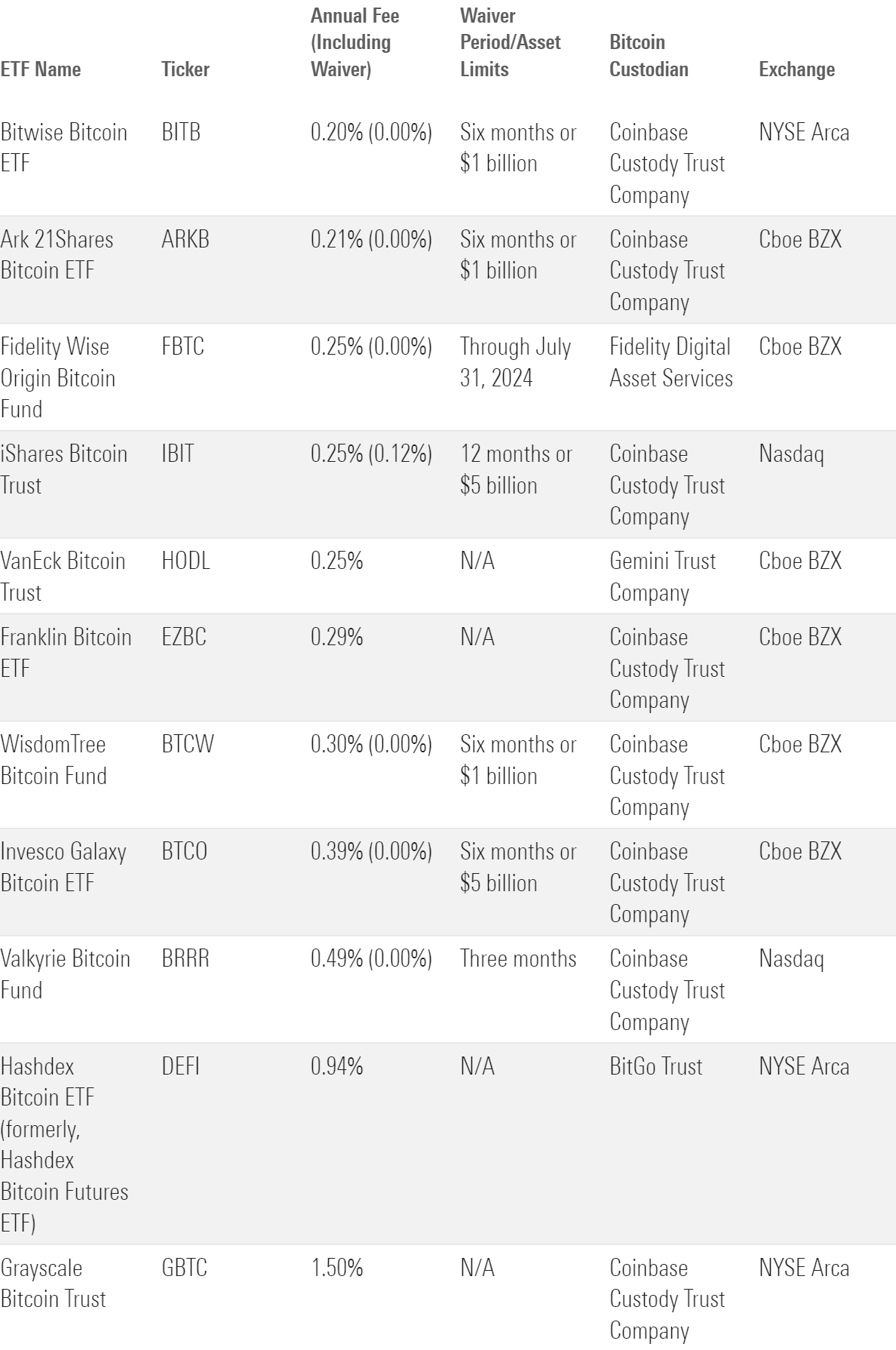

美国证券交易委员会同时批准多项申请的决定在申请过程中引发了发行人之间激烈的费用竞争,这对投资者来说是件好事。 降低费用和成本对于吸引新资产至关重要,导致发行人以具有竞争力的费用进入市场。

现货比特币 ETF 大大降低了当前加密货币基金收取的高昂费用。 目前,Grayscale 信托基金的收费为 2% 至 3%,最大的比特币期货 ETF 收费为 0.95%,与 Bitwise 现货比特币 ETF 文件中的 0.20% 价格相差甚远。

期货拖累业绩

尽管 SEC 在现货比特币 ETF 方面进展缓慢,但它在两年多前批准了第一只比特币期货 ETF。 ProShares 比特币策略 ETF 比托 是有史以来交易量最大的 ETF 首次亮相。 但正如我们当时所说,“这些不是您正在寻找的比特币 ETF。”

比特币期货 ETF 投资者需要支付额外费用才能从一份期货合约转至下一份期货合约,而现货比特币 ETF 无需担心这一点。

非 ETF 授予人信托难以追踪资产净值

授予人信托,例如灰度比特币信托 GBTC 由于缺乏更好的选择而受益匪浅。 GBTC 是投资者无需开设账户即可在加密货币交易所进行交易的少数几种接触比特币的方式之一。 它于 2013 年推出,管理资产在 2021 年达到峰值 400 亿美元。这种先发优势为灰度带来了数十亿美元的费用,部分原因是 2% 的费用高得惊人。

投资者面临的问题是这些授予人信托的运作 更像是封闭式基金。 添加和赎回股份需要时间和精力。 如果无法轻松调节信托规模,管理供需就成为一个主要问题。 当 GBTC 的交易价格溢价时,这对于 GBTC 持有者来说并不是问题,Grayscale 甚至通过私募发行更多股票来满足高需求。 但当 GBTC 开始以大幅折扣交易时,灰度的帮助却无处可寻,导致投资者以远低于其价值的价格出售股票。

现货比特币 ETF 应该比早期的比特币信托更密切地追踪其资产净值,这使它们成为投资者更安全的选择。 股票每天都可以创建和赎回,这应该可以保持供需平衡。

现货比特币 ETF 的效率不如大多数 ETF

尽管总体而言,现货比特币 ETF 比比特币期货 ETF 对投资者来说是更好的选择,但它们尚未提供投资者期望的其他 ETF 的效率。

ETF因其低成本而变得非常受欢迎。 实物创建和赎回使 ETF 投资组合经理能够限制交易并避免交易成本。

现货比特币 ETF 不会从这些实物创造或赎回中受益(至少目前还不会)。 SEC仅批准现金增设和赎回,这意味着ETF在增设或赎回时需要承担买卖比特币的成本。 交易成本可能会侵蚀现货比特币 ETF 的表现。 这些成本的程度还有待观察。 对于是否购买现货比特币 ETF 持观望态度的投资者可能更愿意坚持使用传统 ETF,直到这种低效率问题得到解决。

比特币的独特风险

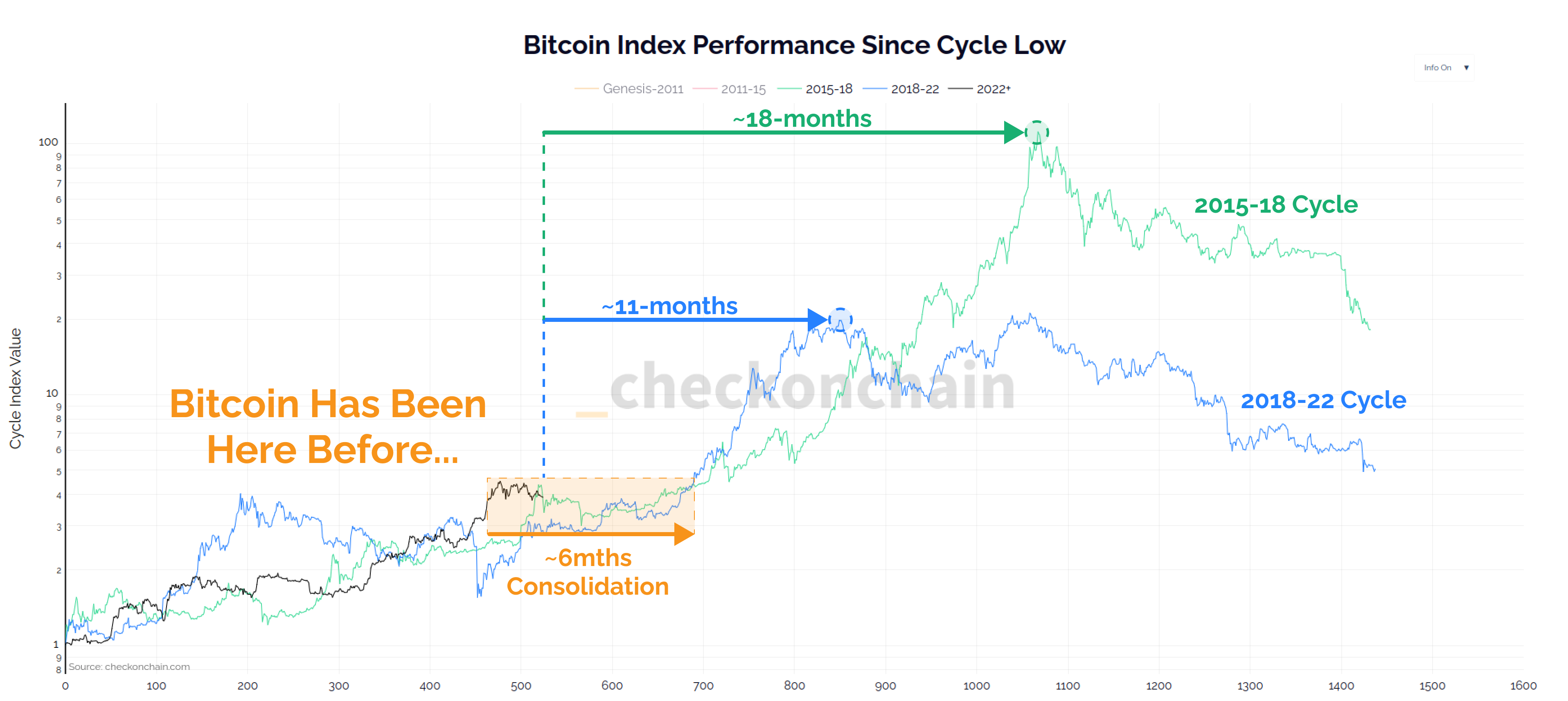

一般 ETF 投资者可能没有经历过 像比特币一样的波动性。

过去五年,比特币回报率的标准差几乎是美国股市的 4 倍(以 晨星美国市场指数。 也就是说,比特币的波动大部分是向上的。

但情况并非总是如此。 过去五年里,比特币价格曾四次下跌至少 45 个百分点,目前价格仍比历史高点低 37 个百分点。

风险不会因价格波动而停止。 比特币投资者面临的无数危险几乎没有先例,例如加密货币中猖獗的操纵和欺诈行为。 比特币 ETF 并不直接继承过去的历史,但比特币的价格与其他可能受影响的实体有关。

现货比特币 ETF 尤其面临加密货币交易所 Coinbase 的交易对手风险 硬币,现货比特币 ETF 发行人严重依赖。

Coinbase 在大多数 ETF 文件中被称为“比特币托管人”,这意味着 Coinbase 将负责这些 ETF 持有的所有比特币私钥的安全。 当创建和赎回需要时,Coinbase 也可能是 ETF 进行比特币交易的交易所。 Coinbase 是负责与 ETF 上市交易所签订监督共享协议的实体,这是 SEC 的一项授权,旨在更好地了解交易可能影响 ETF 价格的加密货币市场。 这在很大程度上依赖于 Coinbase 的安全通过。

比特币很难估值

比特币是一种投机性投资。 它的定价没有任何根本原因。 它受到供需的影响,使得未来的价格难以预测。

我的同事马德琳·休姆(Madeline Hume)查看了 比特币定价的四种估值方法。 她的结论? 每个都有自己的缺陷,而且似乎没有太大的兴趣去改进它们。 投资者必须明白,比特币价格以及这些 ETF 不受基本价值的束缚。 如果这让您感到不安,请不要购买这些 ETF。

如何为您选择合适的现货比特币 ETF

现货比特币 ETF 应该都提供相同的东西:投资比特币。 实际持有比特币并没有给发行者留下太多的空间来开拓优势。

然而,这并不意味着这些 ETF 都是平等的。 投资者可以通过关注三个基金标准来选择最适合自己的选择:费用、流动性和基金交易成本。 买入并持有的投资者应该强调费用,那些活跃交易的ETF应该关注流动性,每个人都应该关注交易成本如何影响业绩。

买入并持有的投资者:关注费用

这并不是多家发行人第一次提供基本相同的策略。 扣除费用之前,黄金 ETF 或标准普尔 500 指数跟踪器的回报几乎相同。 与这些策略一样,费用可能是现货比特币 ETF 总回报之间的最大区别。

Bitwise 比特币 ETF 的持续费用最低为 0.20%。 但 ARK、Fidelity、VanEck 和 iShares 的 ETF 费用均低于 Bitwise ETF 的 5 个基点。 发行人还利用费用减免来帮助吸引资产流出。 豁免后,六只比特币 ETF 将以 0.00% 的费用推出。 每项豁免都有其自身的局限性——大多数有效期为六个月,并且仅适用于前 10 亿至 50 亿美元的资产。 豁免是暂时的; 投资者应着眼于长期,并在豁免期结束后坚持选择成本最低的 ETF 之一。 这仍然留下了很多选择。

一个异常值是 Grayscale,目前建议的费用为 1.50%。 投资者不会因为更高的费用而得到任何回报。 他们应该在其他地方寻找比特币风险敞口。

与比特币的波动性相比,费用对业绩的影响可能会相形见绌。 但买入并持有的投资者将选择更昂贵的 ETF,从而将资金留在桌面上。

活跃的 ETF 交易者:优先考虑流动性

投资者有自己需要担心的成本。 频繁的交易和大额交易会带来快速增加的流动性成本。 买入并持有的投资者所面临的流动性风险远低于做市商和日内交易者。 对于那些希望积极交易比特币 ETF 现货的人来说,流动性成本可以分为两部分:交叉买卖价差和流动性深度。

- 跨越买卖价差。 交易者每次买入报价或卖出报价时都要支付费用。 理论上,公允价值存在于给定买卖价差的中间某个位置,使中点成为一个很好的代理。 如果两只 ETF 的价格相同,均为 10.00 美元,那么与 9.95 美元买价/10.05 美元卖价相比,购买 9.99 美元买价/10.01 美元卖价的报价更具成本效益。

- 流动性深度。 投资者渴望找到足够的股票以接近当前价格买卖; 否则,他们在执行大额交易时将获得次优价格。 买卖价差较小通常表明流动性较高,这意味着可以在当前价格附近买卖更多股票。 这对于一次交易大量股票的投资者来说至关重要,这样他们的交易对市场的影响就不会过度影响价格。

所有投资者:基金的交易成本

美国证券交易委员会通过要求现金创造和赎回,削弱了现货比特币 ETF 的包装超能力。 因此,ETF 负责在增持或赎回股票时进行比特币交易,从而使基金及其投资者承担任何交易成本。 其中包括交易成本、跨越买卖价差的成本以及市场影响成本。

发行人之间的差异可能很小。 但拥有两只 ETF 的发行人(Valkyrie)与全球最大的资产管理公司(贝莱德)直接竞争的情况很少见。 拥有更深厚资源、资本市场经验和专业知识的发行人可能具有优势。 也许与加密货币社区更深入的联系将使 Bitwise 或 VanEck 等发行人受益。

以下是市场上不同的 ETF 期权:

在其他条件相同的情况下,投资者应该希望拥有蝙蝠电话的资产管理公司进入做市商和其他流动性提供者,无论是他们自己的 ETF 还是在加密货币市场进行交易。 投资者应密切关注业绩,看看哪家发行人占据优势。

阅读更多