比特币(比特币) 2 月 13 日至 2 月 16 日期间 16% 的价格涨幅几乎消除了空头对月度期权到期价低于 21,500 美元的预期。 由于突然反弹,这些看跌押注不太可能获得回报,尤其是因为 2 月 24 日到期。但是,多头并没有指望 2 月 21 日在 25,200 美元的强劲价格拒绝,这降低了他们的赔率在本月 BTC 期权到期时获得 4.8 亿美元的利润。

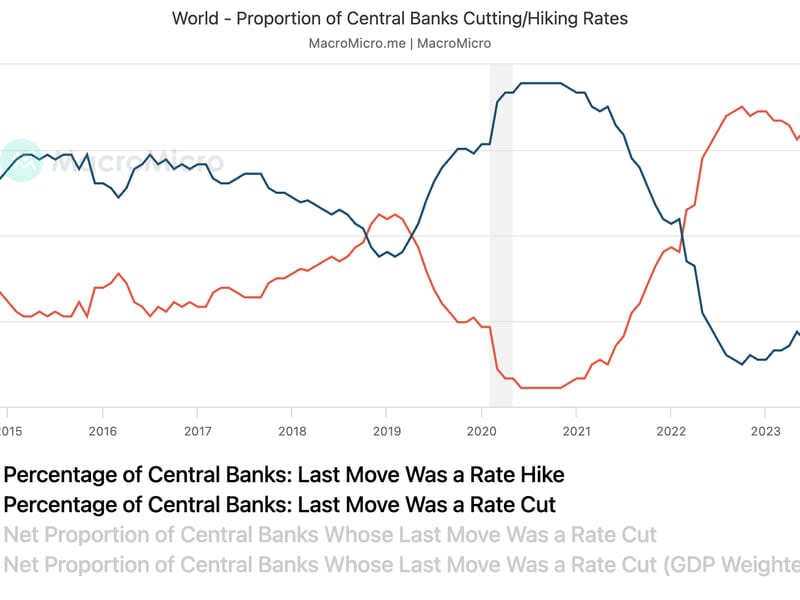

随着美联储提高利率并缩减其 8 万亿美元的资产负债表,比特币投资者最关心的是更严格的货币政策。 2 月 22 日联邦公开市场委员会最新会议纪要显示,成员们就最近一次加息 25 个基点达成共识,只要认为有必要,美联储愿意继续加息。

圣路易斯联邦储备银行行长詹姆斯布拉德 2 月 22 日告诉 CNBC,更激进的加息将使他们更有机会控制通胀。 布拉德说:

“现在让我们保持敏锐,让我们在 2023 年控制住通胀。”

如果得到证实,加息步伐将对包括比特币在内的风险资产产生负面影响,因为它为固定收益投资带来了更多利润。

即使消息仍然是负面的,多头仍然可以在周五的月度期权到期时获利高达 4.8 亿美元。 然而,空头仍然可以通过将 BTC 价格推低至 23,000 美元以下来显着改善他们的处境。

空头并不期望比特币持有 22,000 美元

2 月 24 日到期的月度期权未平仓合约为 19.1 亿美元,但实际数字会更低,因为空头预期价格低于 23,000 美元。 尽管如此,当比特币在 2 月 15 日至 2 月 16 日期间上涨 13.5% 时,这些交易员感到惊讶。

1.55 的看涨期权与看跌期权比率反映了 11.6 亿美元的看涨(买入)未平仓合约与 7.5 亿美元的看跌(卖出)期权之间的不平衡。 如果比特币的价格在 2 月 24 日世界标准时间上午 8:00 保持在 24,000 美元附近,则只有价值 1.25 亿美元的这些看跌(卖出)期权可用。 之所以会出现这种差异,是因为如果 BTC 在到期时交易价格高于该水平,则以 22,000 美元或 23,000 美元的价格出售比特币的权利将毫无用处。

公牛队的目标是 23,000 美元,以确保获得 1.55 亿美元的利润

以下是基于当前价格走势的四种最可能的情况。 2 月 17 日可用的看涨(牛市)和看跌(熊市)工具的期权合约数量会有所不同,具体取决于到期价格。 有利于每一方的不平衡构成了这些理论利润:

- 在 22,500 美元到 23,000 美元之间: 12,500 次看涨与 10,700 次看跌。 最终结果有利于看涨(牛市)工具 4000 万美元。

- 在 23,000 美元到 24,000 美元之间: 16,200 个看涨期权与 7,600 个看跌期权。 最终结果有利于看涨(牛市)工具 2 亿美元。

- 在 24,000 美元到 24,500 美元之间: 21,100 次看涨期权与 5,200 次看跌期权。 多头将他们的优势增加到 3.85 亿美元。

- 在 24,500 美元到 25,000 美元之间: 23,200 次看涨期权与 3,600 次看跌期权。 多头以 4.8 亿美元的利润占据主导地位。

这一粗略估计考虑了看涨押注中使用的看涨期权和仅用于中性至看跌交易的看跌期权。 即便如此,这种过度简化忽略了更复杂的投资策略。

例如,交易者可以卖出看涨期权,有效地获得高于特定价格的比特币反向敞口,但不幸的是,没有简单的方法来估计这种影响。

美联储的紧缩政策是空头最好的一击

比特币多头必须在 2 月 24 日将价格推高至 24,500 美元以上,才能获得 4.8 亿美元的潜在利润。 另一方面,空头的最佳情况是价格跌至 23,000 美元以下 3.5%,以最大程度地减少损失。

考虑到美联储削弱经济和遏制通胀的愿望带来的负面压力,空头很有可能改善他们的处境,并在 2 月 24 日以 4000 万美元的损失结算。这一走势可能不会成功,但这是空头唯一的摆脱 BTC 月度期权到期造成的数百万损失的出路。

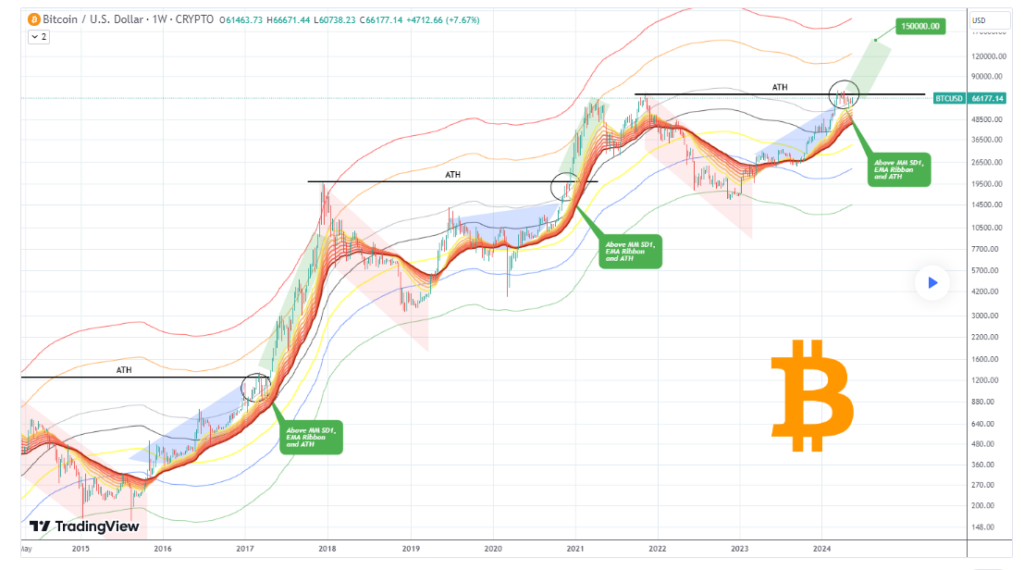

从更广泛的时间框架来看,投资者仍然认为美联储注定要在 2023 年下半年扭转当前的货币政策——可能为 2024 年 4 月比特币区块奖励减半之前的可持续反弹铺平道路。

此处表达的观点、想法和意见仅代表作者个人,并不一定反映或代表 Cointelegraph 的观点和意见。

本文不包含投资意见或建议。 每一项投资和交易都涉及风险,读者在做出决定时应进行自己的研究。

阅读更多