以下文章摘自比特币杂志高级市场通讯比特币杂志 PRO 的最新版本。 要成为第一批直接将这些见解和其他链上比特币市场分析直接发送到您的收件箱的人, 现在订阅.

比特币减半

比特币最重要和创新的特征之一是 2100 万的硬上限供应。

代码中没有具体定义总供应量,而是从代码的发行时间表中得出,每 210,000 个区块或大约每四年减少一半。 这种减少事件被称为比特币减半(或某些圈子中的“减半”)。

当比特币矿工成功找到将一组新交易链接到先前已确认交易块的交易块时,他们将获得新创建的比特币作为奖励。 每个区块新创建并奖励给获胜矿工的比特币称为区块补贴。 这种补贴加上用户为确认交易而支付的交易费用被称为区块奖励。 区块补贴和奖励激励使用计算能力来保持比特币代码的运行。

比特币最初向公众发布时,区块补贴是 50 个比特币。 在 2012 年第一次减半之后,这个数字减少到 25 个比特币,然后在 2016 年减少到 12.5 个比特币。最近,比特币减半发生在 2020 年 5 月 11 日,矿工目前每个新区块获得 6.25 个比特币。

下一次减半将在大约一年后到来。 确切的日期将取决于加入或离开网络的哈希算力的数量,因为这会影响找到块的速度。 下一次减半时间预估为2024年4月下旬至5月上旬。下一次减半后,区块补贴将降至3.125个比特币。

过去,比特币价格在减半后大幅上涨,尽管补贴已经减少了好几个月。 每个减半周期,都会有关于减半是否计入价格的争论。这个问题考虑了减半是一个众所周知的事件这一事实,并试图解决市场是否会将其纳入比特币汇率。

长期持有者动态

我们的主要论点是,随着市场参与者敏锐地意识到比特币的绝对数字稀缺性,减半会导致比特币的需求驱动事件。 这导致汇率快速升值。 这个假设与主要叙述有些不同,后者是供应驱动的事件促使价格呈指数增长,因为矿工消耗相同数量的能源赚取更少的比特币,并且对市场施加的抛售压力更小。

当我们仔细查看数据时,我们可以看到供应冲击通常已经存在——如果你愿意的话,HODL 大军已经站稳脚跟。 在边际上,进入市场的供应量减少确实对每日市场清算率产生了重大影响,但价格上涨是由于需求驱动的现象,这种现象打击了卖方的完全非流动性供应,持有者是在熊市的深处锻造不愿放弃他们的比特币,直到价格升值大约一个数量级。

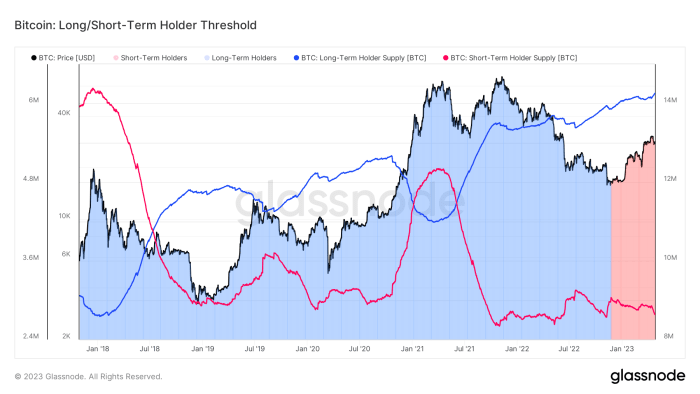

从统计上讲,长期持有者最不可能出售他们的比特币,而目前的供应量由这一群体牢牢掌握。 在汇率下跌约 80% 时购买和持有比特币的人现在占自由浮动供应的绝大部分。

减半强化了比特币供应对不断变化的需求缺乏弹性的现实。 随着对比特币卓越货币属性的教育和理解在世界范围内进一步延续,需求将大量涌入,而其缺乏弹性的供应会使价格呈指数级上涨。 直到大部分被定罪的持有人拿出他们之前休眠的部分资产,汇率才从狂热的高位暴跌。

这些持有和支出模式可以很好地量化,并有一个完全透明且不可变的账本来记录这一切。

我们知道,长期持有者是熊市中的底线,但也是牛市中的顶峰。 许多人将减半的供应冲击视为推动价格上涨的原因,矿工赚取的硬币减少,但仍需要出售一些硬币以支付以美元(或当地货币)计算的成本保持不变的账单。 我们可以观察矿工的净头寸变化与比特币价格的叠加,并看到他们增持和卖出的影响。

比特币价格与矿工增持或抛售之间显然存在相关性,但相关性不等于因果关系,当我们将长期持有者的行为包括在内时,我们可以看到持有者增持和分配的潮汐相比有多大给矿工卖压。 下图显示了与上图相同的矿工净头寸变化,但将其与长期持有者净头寸变化叠加,两者都衡量了两个队列在 30 天内的净积累和分布,显示在同一 y 轴上. 当我们比较两者时,很难看出矿工净头寸变化(红色)与长期持有者(蓝色)更为显着的头寸变化相关。 虽然矿工的抛售压力受到了所有媒体的关注,但比特币周期的真正驱动力是被定罪的持有者,他们以增持为底线,为下一波即将到来的需求压缩了众所周知的春天。

长期持有者倾向于在比特币呈抛物线式上涨时分配他们的代币,然后在价格调整后开始重新增持。 我们可以看看长期持有人的消费习惯,看看长期持有人供应的变化是如何最终帮助价格在抛物线上涨后降温的。

链上数据显示,与市场对市场汇率的波动相比,超过六个月没有移动的代币目前的平均支出价格在整个熊市期间保持相对平稳。 熊市期间发生的事情只是甲板的重新洗牌:UTXO 正在从投机者易手到被定罪者,从过度杠杆化到拥有自由现金流的人。

在市场狂热上行期间,长期持有者流出的币量远大于每日发行量的总和,而在熊市深处则相反——持有者吸收的币量远大于日增发量。新发行的总和。

两年来,我们一直处于净积累状态,同时在此过程中几乎消灭了整个衍生品综合体。 今天的长期持有者拥有在三箭资本爆炸或 FTX 惨败期间没有变动的代币。

为了证明长期持有者对该资产的信心有多大,我们可以观察一年、两年和三年未移动的代币。 下图显示了在这些时间范围内保持休眠状态的 UTXO 的百分比。 我们可以看到,67.02%的比特币一年没有易手,两年53.39%,三年39.75%。 虽然这些并不是分析 HODLer 行为的完美指标,但它们表明,至少有相当一部分总供应量是由那些无意在短期内出售这些代币的人持有的。

除了比特币在利润率上变得更难生产之外,减半事件对比特币最有可能的贡献是围绕它的营销。 在这一点上,世界上绝大多数人都熟悉比特币,但很少有人理解绝对稀缺的激进概念。 每减半一次,媒体的报道就更大、更重要。

在一个武断的、官僚的财政政策误入歧途和永无止境的债务货币化政策流的世界中,比特币以其算法和固定货币政策独树一帜。

距离不到 52,000 个比特币区块的 2024 年减半将再次强化供应缺乏弹性的说法,而绝大多数流通供应由完全无意放弃其份额的持有者持有。

最后说明:

尽管在每个周期之后减半的相对影响有所减弱,但即将到来的事件将作为对市场的现实检查,特别是对于那些开始觉得自己对资产敞口不足的人来说。 随着比特币的程序化货币政策继续按设计运行,大约 92% 的终端供应已经流通,而另一次供应减半事件的开始只会强化非政治货币的说法,而比特币独特的数字稀缺性将更加清晰地聚焦。

最新一期 Bitcoin Magazine PRO 的摘录到此结束。 现在订阅 直接在您的收件箱中接收 PRO 文章。

阅读更多