比特币在其历史上曾创下过令人难以置信的高点和极低的低点。 随着加密货币比以往任何时候都更容易获得,一些投资者可能渴望尝试捕捉高额回报的潜力。 然而,那些希望增加风险敞口的人可能会对其投资组合产生震动。 一点点就可以走很长的路。

经过多番期待,美国证券交易委员会 (SEC) 批准了 11 只现货比特币 ETF 2024 年 1 月上旬。投资者现在可以在购买股票和债券交易所交易基金和共同基金的同一个经纪账户中轻松买卖流行的加密货币(除非Vanguard是你的经纪公司)。 自 1 月 11 日比特币 ETF 开始交易以来,不到一周的时间里,投资者已投入超过 10 亿美元。 新 ETF 的总资产,包括灰度比特币信托 GBTC由集体投资信托公司转换而来的资金接近 300 亿美元。

然而,在急于添加比特币之前,您应该考虑即使是看似很小的金额也会如何对您的投资组合的波动性产生重大影响。 在本文中,我们将了解不同数量的比特币将如何影响传统 60/40 投资组合的波动性和回报。

比特币的繁荣与萧条史

考虑添加比特币是很诱人的。 它获得了一些非凡的回报,包括 2023 年 150%、2020 年 300%,以及 2017 年令人瞠目结舌的 1,300%。但这艘火箭飞船不仅会上升,而且坠毁也可能会很痛苦。 例如,2022 年和 2018 年,比特币分别下跌了 64% 和 74%。

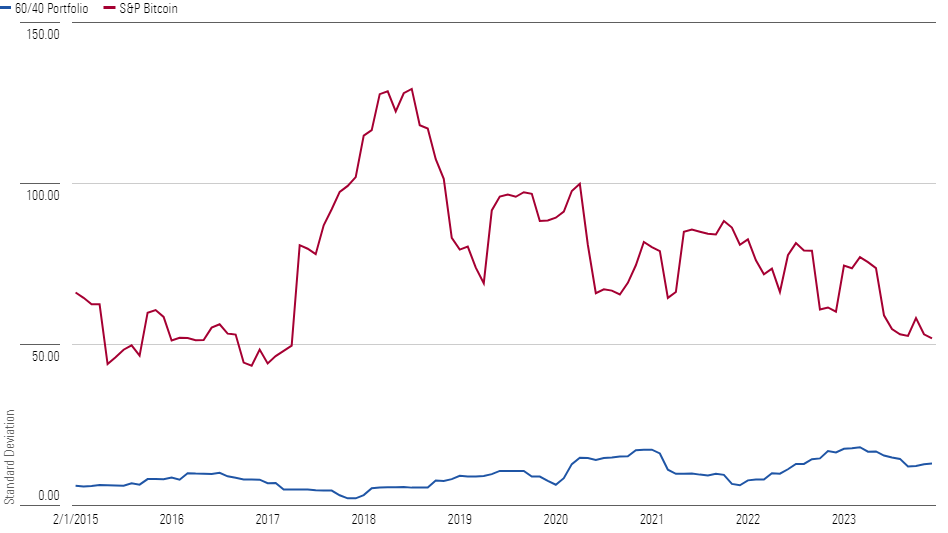

图表 1 描绘了比特币和 60/40 投资组合表现的巨大差异。 它使用 S&P 比特币指数(于 2021 年 5 月推出,表现可追溯至 2014 年 1 月)的每日回报以及由晨星组成的基本 60/40 股票/债券投资组合显示了滚动的一年标准差(波动性的衡量标准)全球市场和晨星美国核心债券指数(代表全球股票和美国债券市场的两个广泛多元化的指数)每月重新平衡。

自 2014 年以来,加密货币的平均波动性增加了 10 倍,在过去一年内的波动性增加了 6.3 倍。

您的投资组合的风险从何而来?

60/40 投资组合的风险来源可能具有欺骗性。 很容易假设投资组合 60% 的风险来自股票,40% 来自债券。 然而,投资组合的 85% 风险更可能来自股票,因为它们比债券更不稳定。 有鉴于此,添加波动性更大的比特币可以极大地改变投资组合的风险状况。

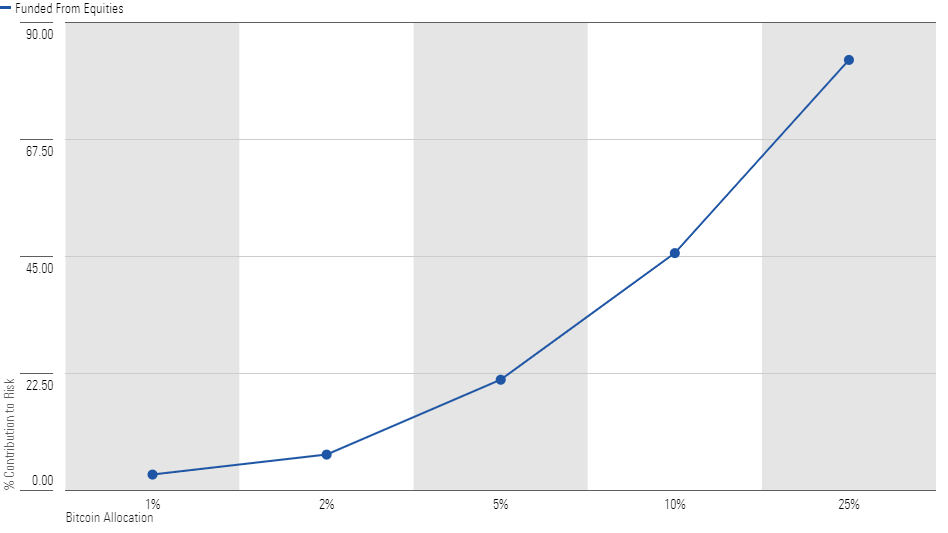

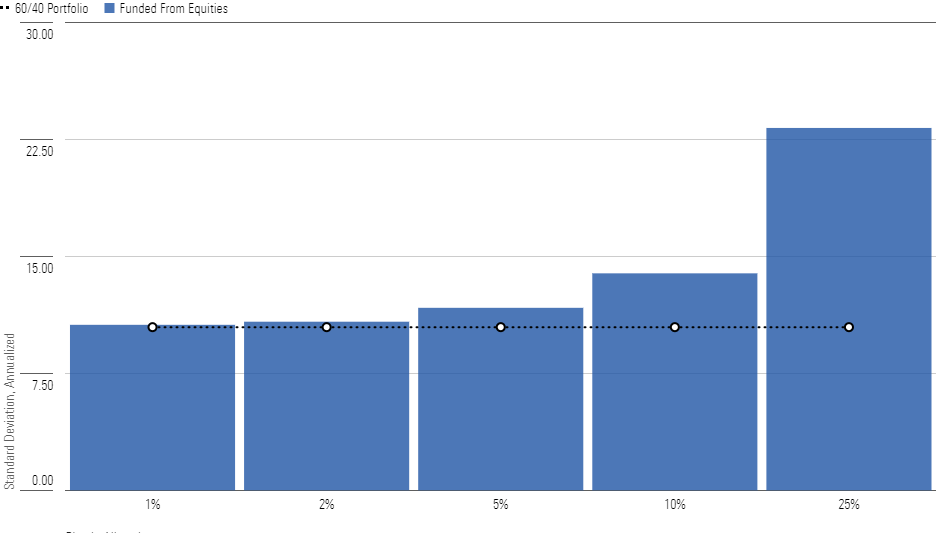

图表 2 描述了当持有比特币时,比特币对 60/40 投资组合的风险贡献(根据标准普尔比特币指数近似),以不同权重(1%、2%、5%、10% 和 25%)以及从以下来源获取配置时的风险贡献:股票套(通过债券为像加密货币这样波动性大的东西提供资金并不是一个好主意)。 图表 3 显示了在比特币配置不同的情况下,每个假设投资组合的标准差在一段时间内如何变化。

少量 1% 或 2% 的比特币不会对您的投资组合产生太大影响。 在这些水平上,比特币分别约占总风险的 3% 和 7%,并且对整体波动性的影响很小,如图表 3 所示。

5%是临界点

虽然少量比特币可以发挥很大作用,但只有在风险敞口更大时,投资者才会看到比特币总风险发生最大的变化。 在 5% 的情况下,比特币配置占投资组合总风险的 20% 以上,产生的波动性比 60/40 投资组合大约高出 16%。 10% 的分配会使波动性增加 41%。

如果配置为 25%,则来自股票的风险贡献跃升至 83%。 整体波动性是 60/40 投资组合的两倍多。 这应该向投资者发出警告,即使是少量也可能会不成比例地增加投资组合的波动性,从而改变风险构成。

从纸面上看,投资比特币的投资组合已经超过了 60/40

比特币的回撤超过 50% 并不陌生。 虽然面对巨额损失很容易感到不安,但对于能够应对这种情况的投资者来说,坚持持有甚至逢低买入通常会取得不错的效果。 晨星研究表明 投资者通常在持有不稳定的投资组合时遇到更多困难, 尽管。

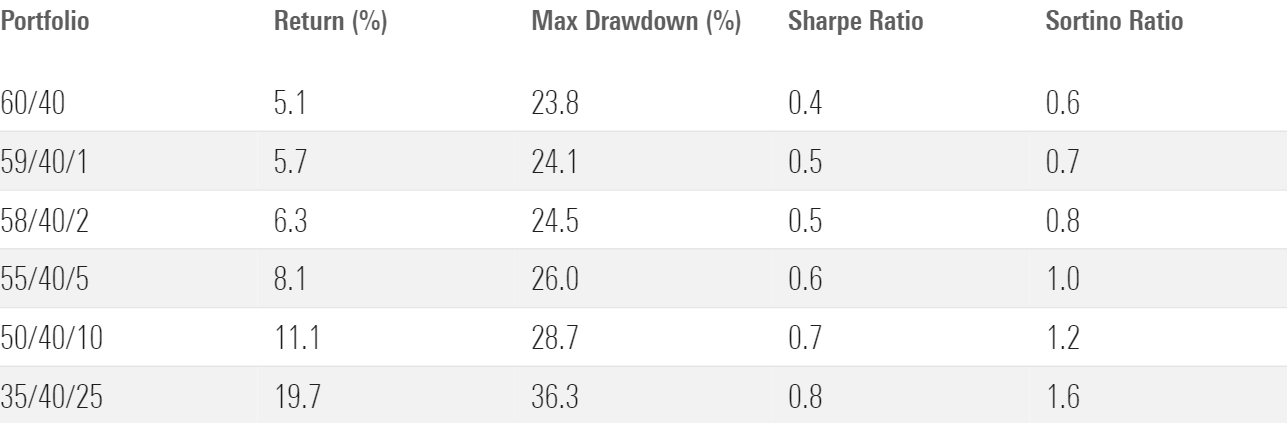

图表 4 显示了 2014 年 2 月至 2023 年 12 月期间,来自 60/40 投资组合股权套的比特币敞口为 1% 至 25% 的投资组合的回报。比特币的配置越高,投资组合的回报就越高。 尽管比特币波动剧烈,但比特币投资组合的夏普比率和索尔提诺比率衡量的风险调整回报率高于 60/40 的基线。 但这是假设在比特币多次下跌期间持有比特币,这需要钢铁般的意志。 比特币配置为 25% 的投资组合在此期间经历了 36% 的最大回撤,比 60/40 投资组合的最大回撤高出约 12 个百分点。

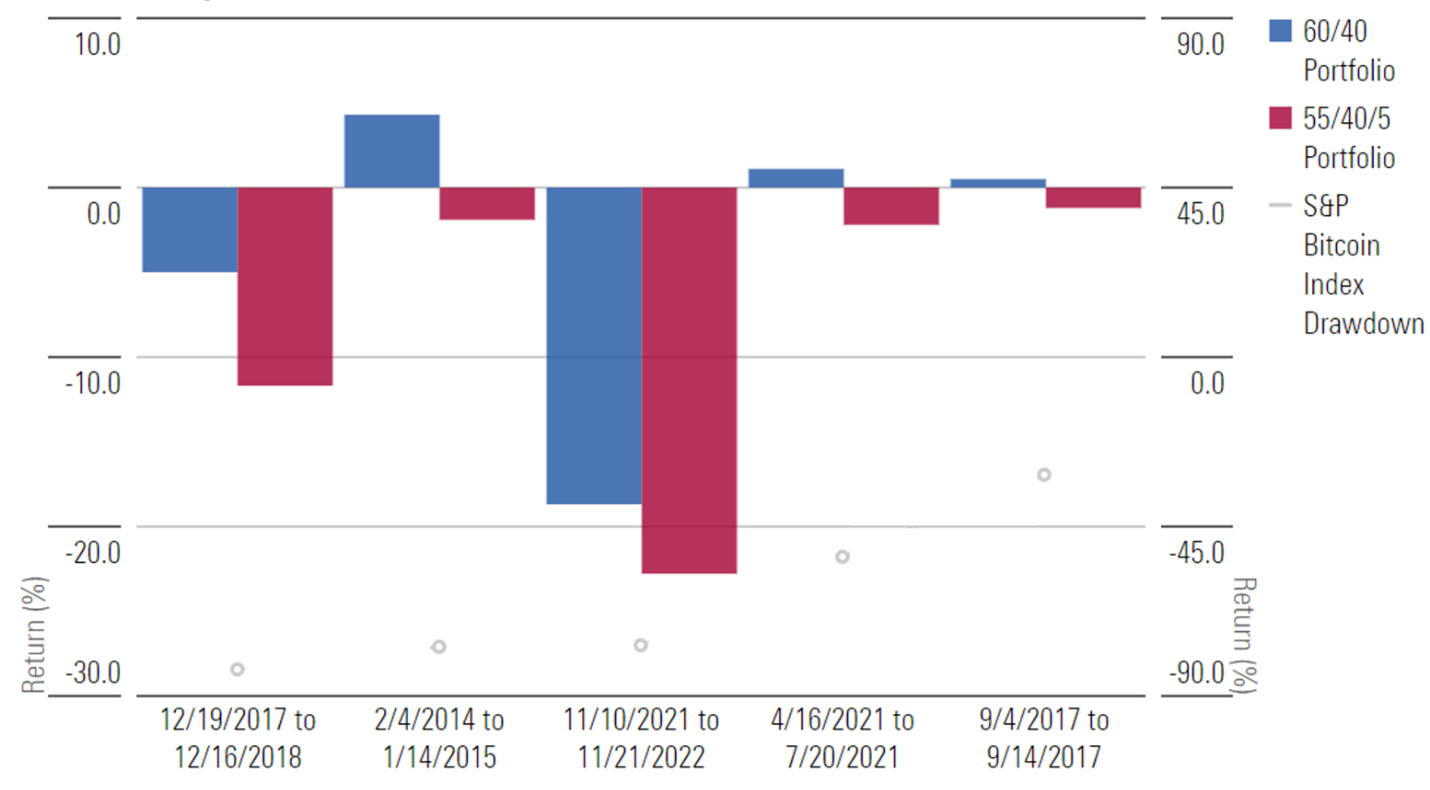

图表 5 显示了标准普尔比特币指数在其近 10 年业绩记录中出现五次最大跌幅期间,与基线 60/40 相比,股票投资的比特币配置为 5% 的 60/40 投资组合的回报率。 该指数的回撤幅度从负 31% 到负 83% 不等。 在这五个压力时期,简单的 60/40 投资组合的表现比比特币配置的投资组合平均高出 4.4%。

最近的比特币压力期,被许多人称为“加密货币冬天”,从 2021 年 11 月持续到 2022 年 11 月 21 日。虽然比特币指数在此期间下跌了 77%,但 60/40 投资组合下跌了 18.7%,比特币配置为 5% 的投资组合比该数字下降了 4 个百分点。 美联储为遏制通货膨胀而大幅加息,刺激了加密货币和 60/40 的下跌。 当股票和债券都下跌两位数时,比特币未能增加多元化,这表明当整体经济经历困难时期时,不能指望它成为万能药。

股票、债券和比特币

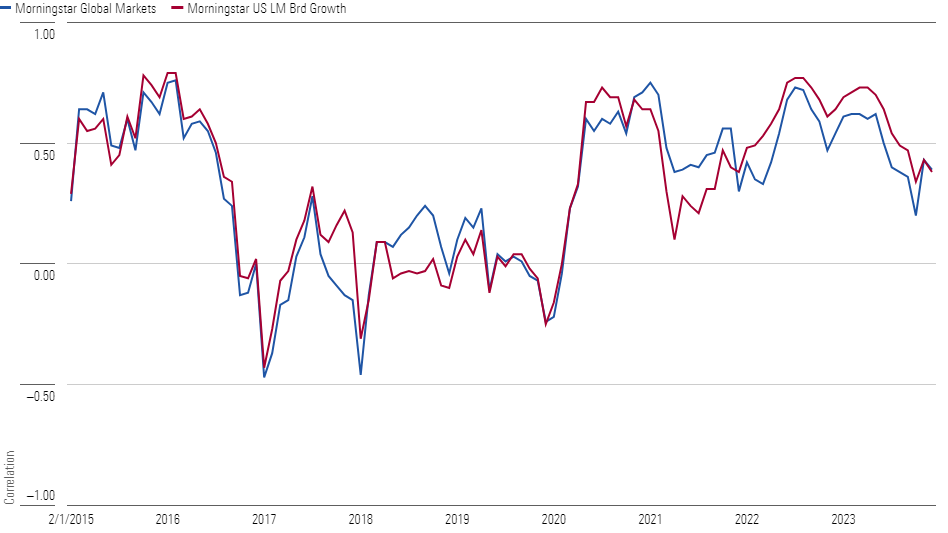

人们曾经认为比特币可以提供与股票和债券不相关的回报。 从 2009 年诞生到 2010 年代的大部分时间,比特币与更广泛的股票和固定收益的相关性一直徘徊在零左右,这意味着股票或债券融资的影响可以忽略不计。 但最近情况有所不同,尤其是在股权方面。 图表 6 显示了晨星全球市场和晨星美国大中型股广泛增长指数与比特币使用月回报率的一年滚动相关性。

在过去的几年里,比特币与更广泛的股票市场的一年滚动相关性有所上升,从 2020 年 4 月到 2023 年 12 月一直徘徊在 0.20 到 0.75 之间。这是一个很大的范围,而且比特币的相关性总是有可能回到稳定状态。大约为零,但近四年来与股票的相关性一直在升高,这一点仍然很重要。 比特币等风险资产与股票等另一种风险资产具有更高的相关性,这是有道理的。

鉴于比特币的极端波动性,投资者可以从股票套中风险最高的领域(例如创新型成长型公司)中撤资,而不是从广泛的股票中获取配置。 人们可能会认为加密货币与风险较高的股票具有更高的相关性。 然而,从 2020 年 4 月到 2023 年 12 月,比特币与广泛增长指数的相关性与与广泛全球指数的相关性相似,范围从 0.10 到 0.77,因此这种途径可能不会导致不同的结果。

总而言之,比特币的波动性可能会对标准 60/40 投资组合产生巨大影响。 随着比特币通过 ETF 的新出现,许多投资者将关注其可观的回报,并热衷于将其添加到他们的投资组合中。 但在此之前,他们应该考虑加密货币的巨大波动性,以及即使是一点点波动也会如何极大地改变投资组合的风险状况。

阅读更多