黑石集团全球固定收益首席投资官 告诉CNBC 周三,全球最大的资产管理公司开始“涉足”比特币。

这就是比特币需要冲破新的记录高点52,533美元的借口。

当在美国上市的商业情报公司Microstrategy于2020年8月披露该公司已将其多余现金中的2.5亿美元投资于比特币作为对美元的对冲交易时,围绕比特币的机构热议就开始了。

资金管理举动的一个无意后果是,Microstrategy的股票很快将被视为拥有比特币的宝贵“上市”代理人,特别是那些受到严格风险控制的投资指令约束的资金管理者,阻止了他们涉足加密货币。

该事件证明了机构对比特币的兴趣的关键时刻,最终在12月的 大揭露 英国资产管理公司鲁弗(Ruffer)表示,它也进行了价值5.5亿英镑的主要投资。

比特币已经 从那以后流下了眼泪电动汽车制造商特斯拉(Tesla)宣布其也一直在将其库存资产分散到该加密资产中,这在最近几周推动了该股的走高。

真正的大问题是,既然机构名称正在资产类别中发挥作用,并可能带来大量资金流入(显然不存在“数字上升”),这对比特币意味着什么。

大宗商品投资回声?

可以看到的一个很好的先例是,养老基金对商品价格的影响,当时他们在2005/6年度左右类似地决定,他们需要寻求替代投资以分散美元风险。

如今,养老基金投资于石油,金属甚至农产品(通常通过期货)等商品的想法是完全正常的,但在20世纪90年代中期,它却比传统的货币管理授权迈出了一大步。 当时争议最大的一点是收益率的缺乏(也是黄金本身的争议根源),因此存在公开的价格风险,这会使资金面临风险。

为了降低风险,养老基金和机构管理者通常将大量产品追踪到 高盛商品指数(GSCI) 或商品ETF。

在此期间,机构货币对大宗商品期货曲线的集体影响仍在激烈辩论中,但长期以来一直有人认为,它可能导致大宗商品期货相对于现货价格基本面的定价过高,从而导致大宗商品价格正常化。 共形结构 大宗商品价格上涨,特别是在2008年金融危机之后。

反过来,这也向市场发出了一个信号,无论自然需求如何,都可以继续生产商品,这是因为共价交易结构使出于生产而不是消费它们的简单目的而生产商品在财务上有利可图。

如果不是因为期货曲线上的机构资金壁垒而乐于在连续每月将期货头寸转成连续结构时损失价值,那么这一切在财务上都不可行。 这样的影响是这种商品投资基金的负收益。

只要商品价格持续上涨以弥补产量损失,就证明头寸是可控的。 但是一旦大宗商品价格反转,机构很快就会发现闲置在曲线上是一种亏损策略,实物生产商和实地交易商可以利用。 当那件事发生时 退货 回到市场,解锁了所有由contango结构提供资金的先前存储的商品。

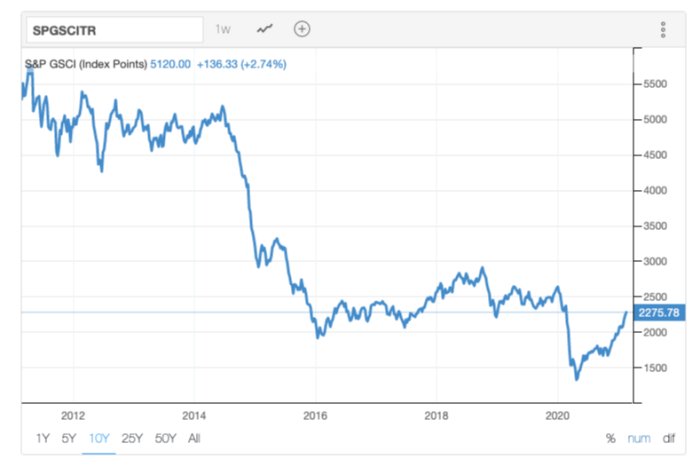

其结果是在2015年间,大宗商品价格(以石油为主导)全面暴跌(GSCI图表由礼貌提供) 贸易经济学系):

机构加密货币收益率产生?

与核心商品市场不同,比特币的期货流动性差且不成熟。 即便如此,比特币期货曲线的自然状态已经很长时间了(就像黄金一样)趋向于顺式交易结构,而不是像大多数其他商品一样出现逆向交易。 这取决于其金融性质。

比特币的另一大不同之处在于,与庞大的工业商品不同,后者需要积极的专业人士和专家管理才能实物持有,而加密资产则可以由机构经理轻松存储。

这两个要素之所以重要,是因为它们为机构管理者提供了机会,不仅使他们有机会承受较高的比特币价格,而且(如果他们愿意)还可以通过持有的资产锁定健康的收益。

只要比特币曲线保持不变,这意味着对于机构管理者而言,这与商品投资是完全不同的主张。 (有关contango交易如何工作的更多信息,请参见 这里)

从理论上讲,比特币期货交易(您可以打赌您的最低加密货币已经有对冲基金)是如何工作的,这很简单。

一家机构购买实物比特币(像素时间为51,811美元),但出售期货(像素时间为52,045美元) 在芝商所),但要比他们同时购买原始比特币的价格高。 该过程对冲他们对比特币价格的敞口(从而消除风险),同时锁定无风险收益,只要头寸保持在结算点就可以收集该收益。 只要产生的收益超过管理和保护实物比特币的成本,以及为该头寸提供资金的资本成本,就可以继续持有该头寸。

但是,它的无风险性质也有一些警告。 该交易仅与您的期货交易对手一样无风险。 (有关更多信息 看这里)。 这就是为什么直到在像CME这样的信誉良好且受监管的交易所进行比特币期货交易之前,该交易所在管理风险和保证金方面具有适当的经验,任何从事该交易的人都有被其对手方的不履约所抹杀的风险。 在比特币狂野西部的早期,这是真正的风险。

然而,芝商所比特币期货的推出, 预示 一个新的风险控制的加密时代。 芝商所期货不仅使无需担心交易对手风险的情况下做空比特币成为可能,从而总体上更好地发现了价格,而且还促进了期货交易的引入。 对于受监管且信誉良好的机构而言尤其如此,它们既有能力为在芝商所运营所需的保证金提供资金,又能满足交易所的最低信贷标准。

contango交易作为最终的HODL

随着机构资金进入加密货币,不仅要分析机构投资于什么,而且要分析机构正在变得越来越重要。 如何 他们正在投资。

从理论上讲,机构管理人员渴望摆脱核心金融部门的无风险收益,因此应该极力尝试使用比特币期货HODL来合成收益。

但是,是否这样做将取决于其投资授权的性质。

在许多情况下,尽管桌上有免费的资金,但相关的安全风险和持有实物比特币的其他复杂性可能会使加密资产无法以纯粹的形式获得。 在这种情况下,机构可能会选择购买微型策略,ETF(在发行时和发行时)之类的代理,或者更危险地购买期货。

如果机构管理者的确决定对比特币期货进行最大的投资,则风险仍然存在,他们最终将承担对冲基金或经纪人/交易商期货交易的另一面。 这将使机构冒着复制他们在商品投资中遭受的负收益敞口的风险。 它还将设计整个行业的隔离式曝光系统。

来自市场的信号也不会像它们看起来的那样。 就纯粹的头寸分析(源自交易员报告的CFTC承诺)而言,如果对冲基金和经纪人/交易商确实在从事期货交易,那么他们似乎正在做空比特币,即使实际上他们严格地要求底层比特币也是如此。

当然,机构可能倾向于采用另一种产生比特币收益的策略:将自己的实物比特币持有量有偿借给交易对手方做空用途(就像他们已经对股票一样)。 如果以及何时比特币的价格开始趋于平稳或贬值,这将变得更加诱人。

如果并且当比特币的价格稳定下来时,它甚至可能会向机构支付费用,以传统的商人银行模式将其持有的股份借给公司用于资本投资,以弥补比特币的缺乏收益。

届时,一些聪明的加密货币企业家将提出建立平均比特币借贷利率以作为基准交易的依据。 而且,我们不仅会重新创建Libor,还将其锚定到无法通过央行的出色干预而获得纾困的结算系统中。

而且,在证明很难终止的环境中 老Libor比第一次欣赏,这可能是一个命题。

相关链接:

监管机构警告称,市场必须加快抛弃Libor的努力 -FT

2020年:比特币成立之年 -FT Alphaville

阅读更多