免费解锁编辑文摘

英国《金融时报》编辑鲁拉·哈拉夫 (Roula Khalaf) 在这本每周通讯中选择了她最喜欢的故事。

随着美国第一只现货比特币交易所交易基金的到来,期货交易员纷纷跃跃欲试,利用加密货币相关价格的波动加大了利润丰厚的押注。

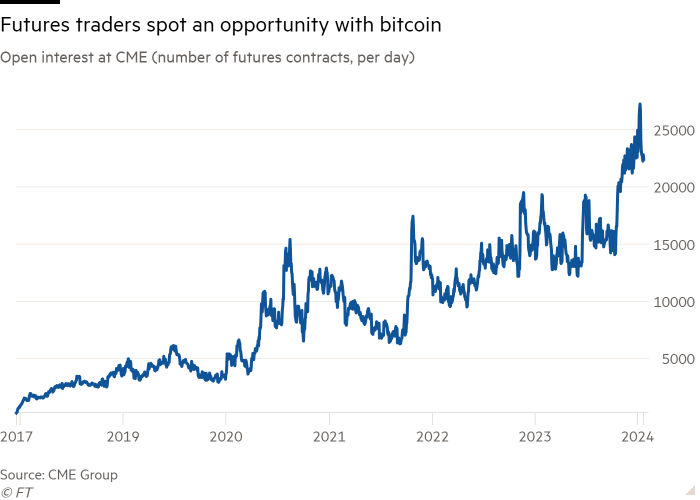

芝加哥 CME 集团未平仓的比特币期货合约数量在一月份攀升至创纪录水平,因为交易者的目标是从这些合约与现货价格之间的差价中获得短期回报——效仿长期以来在更成熟的金融和金融领域流行的策略。商品市场。

未平仓合约标记是期货市场深度和流动性的标志,它使 CME 超越币安成为全球最大的比特币衍生品交易交易所。 虽然币安拥有数千名零售客户,但芝商所传统上主要服务于大型资产管理公司、对冲基金和自营交易商。

本月,CME 的平均未平仓合约已达到 24,100 份合约,相当于约 46 亿美元,高于 2023 年的 16,500 份合约。1 月 12 日,即美国监管机构批准 10 个新比特币的当天,其平均未平仓合约攀升至 27,000 份合约,约合 60 亿美元ETF。

1 月份,芝商所平均每天换手 66,000 个比特币期货合约,环比增长近 50%,超过了 2022 年 11 月的历史高点。

交易员表示,通过在其他市场上对比特币应用一种经过考验的策略(称为“现金套利交易”),交易量得到了提振。

交易者可以出售通常以溢价交易的期货,并通过购买标的资产进行对冲。 现货比特币 ETF 还为交易者提供了一种更便宜、更安全的购买加密货币的方式。 当期货合约临近到期时,这两个价格通常会趋同; 交易员表示,这项交易的年化回报率高达 15%,风险很小。

“这是一种简单的套利交易,我们在芝加哥知道这些,”一位不愿透露姓名的长期交易员表示。 “比特币为了解远期曲线并提供流动性并采取机会主义头寸的交易者提供了真正的机会。”

这些直接投资比特币的股票市场基金的大肆宣传预计将吸引新一类机构投资者投资这种全球交易量最大的加密货币,从而进一步推高其价格。 事实上,自两周前获得批准以来,比特币已经大幅下跌。

然而,期货兴趣的飙升表明一类交易者的参与,他们不太关心市场的整体方向,而是关注比特币及其各种衍生品之间的套利机会。

加密货币衍生品交易研究组织 Amberdata 在上周的一份报告中表示:“从本质上讲,这种活动激增表明机构投资者对比特币的需求很大,这是市场前所未有的发展。”

摩根大通分析师 Nikolaos Panigirtzoglou 表示,现货比特币 ETF 的到来“可能会引发比特币市场结构的重大变化”。

他指出,境内加密货币交易所和 CME 受益于美国监管机构对币安等离岸交易所的打击。 他表示,这种转变“与传统金融体系中正在发生的价格发现相呼应,特别是在 ETF 更为普遍的股票中”。

衍生品交易员也将更多的策略与新的比特币 ETF 联系起来,特别是在不发达的期权市场,该市场允许对价格波动进行押注。

Amberdata 表示:“现货比特币 ETF 最令人兴奋的方面在于其显着扩大新兴加密货币波动市场的潜力。”

阅读更多