(Kitco 新闻) – 黄金近期升至历史新高令长期贵金属持有者兴奋不已,因为他们对这一资产类别的信心得到了验证,但比特币 (BTC) 的崛起以及新纪录的上涨在一定程度上掩盖了黄金的光芒。标准普尔 500 指数、道指和纳斯达克指数均创历史新高。

随着年轻投资者开始看到自己的财富状况上升,对他们来说,了解黄金作为战略资产的原因变得越来越重要,特别是在经济不确定时期黄金作为避险资产的作用。

世界黄金协会(WGC)在一份报告中表示:“黄金是一种高度流动性的资产,不属于任何人的负债,不存在信用风险,而且稀缺,历史上它的价值会随着时间的推移而保持不变。” 报告 将黄金作为战略资产。 “它还受益于多样化的需求来源:作为投资、储备资产、金饰和技术组件。”

“这些属性意味着黄金可以通过三个关键方式增强投资组合:提供长期回报; 提高多元化; 并提供流动性,”报告称。 “综合起来,这些特征使黄金成为股票和债券的明显补充,并且是广泛投资组合的受欢迎的补充。”

随着年轻人对环境、社会和治理 (ESG) 的关注度不断提高,世界黄金协会表示,黄金可以在支持这些目标方面发挥作用,因为它是“一种由供应链负责任地生产和交付的资产,该供应链遵循以下原则:达到高 ESG 标准。”

他们表示:“黄金在减少投资者面临气候相关风险方面也可以发挥潜在作用。” 黄金不仅可以帮助防范与气候相关的风险,历史表明,黄金在经济动荡期间可靠地帮助保护了财富。

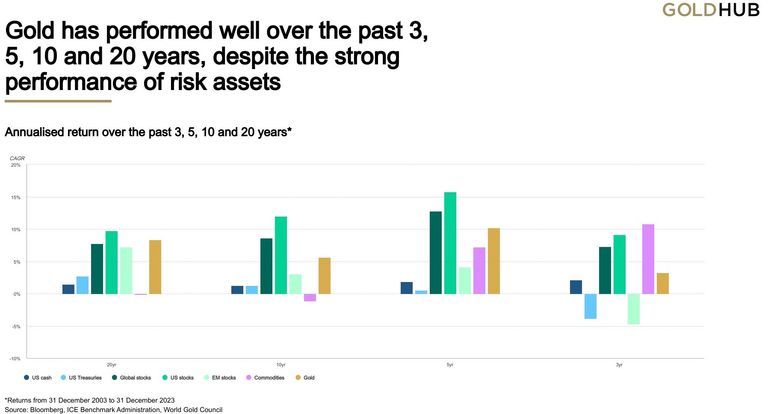

世界黄金协会表示:“回顾半个多世纪,自 1971 年美国金本位崩溃以来,以美元计价的黄金价格每年上涨近 8%。” “在此期间,黄金的长期回报与股票相当,高于债券。 在过去 3、5、10 和 20 年里,黄金的表现也优于许多其他主要资产类别。”

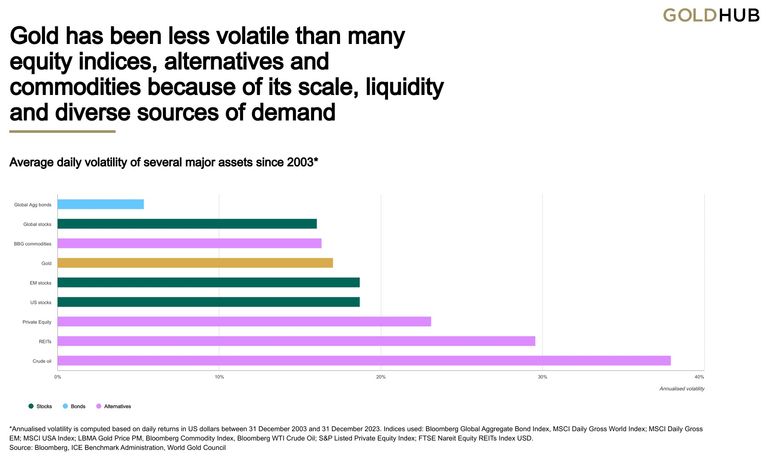

他们补充道:“此外,需求来源的多样性有助于使黄金成为比某些股指、其他大宗商品或替代品波动性更小的资产。”

由于通胀仍然远高于美联储 2% 的目标,报告指出,“长期以来,黄金一直被认为是对冲通胀的工具,数据证实了这一点:自 1971 年以来,黄金的增长速度已经超过了美国和世界消费者价格指数 (CPI)。 黄金还可以保护投资者免受高通胀的影响。 在通货膨胀率在2%-5%之间的年份里,金价平均每年上涨8%。”

在通胀水平更高的情况下,其平均价格涨幅甚至更高:“因此,从长远来看,黄金不仅保存了资本,而且还帮助资本增长,”报告称。

世界黄金协会的研究还表明,“黄金在通货紧缩时期应该表现良好。 这些时期的特点是低利率、消费和投资减少以及金融压力,所有这些都往往会刺激黄金需求。”

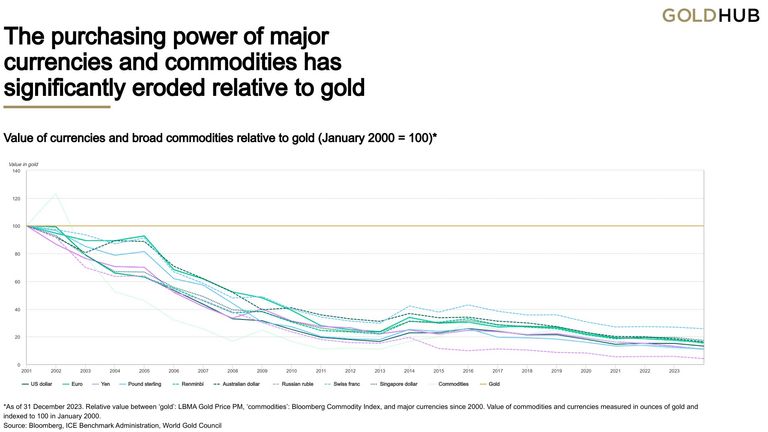

他们表示,自从金本位不再支持美元以来,“作为交换手段,黄金的表现明显优于所有主要货币和大宗商品”。 “尽管这种优异表现在金本位制结束后尤其明显,但在最近一段时间里,黄金的表现显然继续优于大多数主要货币。”

他们表示:“这种强劲表现背后的一个关键因素是金矿产量随着时间的推移缓慢增长——过去 20 年每年增长约 1.7%。” “相比之下,法定货币可以无限量印制以支持货币政策,全球金融危机 (GFC) 和 COVID-19 大流行后的量化宽松措施就是例证。 在这些危机中,许多投资者转向黄金,以对冲货币贬值并随着时间的推移保持购买力。”

贵金属是多元化的重要工具,因为“随着这些资产的抛售,贵金属与股票和其他风险资产的负相关性增加”。 这在全球金融危机期间得到了体现,“黄金价格保持稳定,价格上涨,从 2007 年 12 月到 2009 年 2 月,以美元计算上涨了 21%”,而股票、其他风险资产、对冲基金、房地产和大多数大宗商品的价值却大幅下跌。

他们表示,当市场状况改善时,黄金“还可以与股票和其他风险资产产生正相关性,使黄金成为一种全面有效的对冲工具”。 “这种好处源于黄金的双重性质:既作为投资品,又作为消费品。 因此,黄金的长期表现受到收入增长的支撑。”

充足的流动性是投资黄金的另一个好处。 WGC 估计“投资者和央行持有的实物黄金价值约为 5.1 万亿美元,另外还有通过在交易所或场外 (OTC) 市场交易的衍生品持有的未平仓合约价值 1.0 万亿美元。”

报告称:“市场的规模和深度意味着它可以轻松容纳大型买入并持有的机构投资者。” “与许多金融市场形成鲜明对比的是,即使在金融压力时期,黄金的流动性也不会枯竭。 同样重要的是,当投资组合中流动性较差的资产难以出售或定价错误时,黄金可以让投资者偿还债务。”

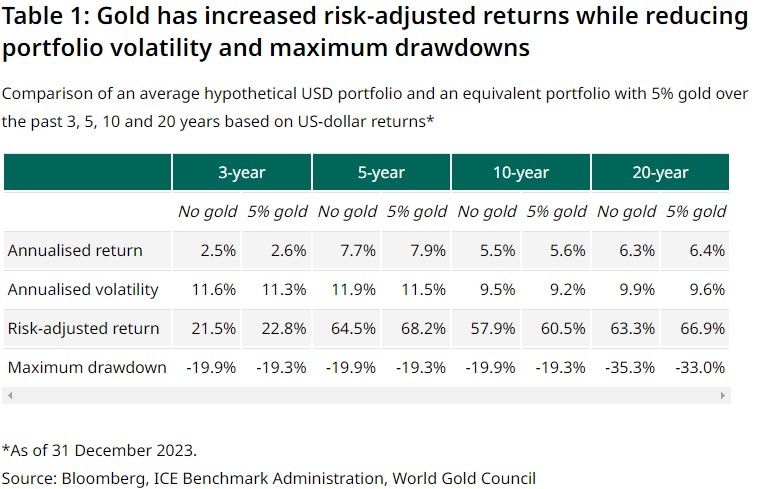

从风% 或 10% 分配给了黄金。”

“‘最佳’黄金数量因个人资产配置决策而异,”他们表示。 “从广义上讲,分析表明,投资组合的风险越高——无论是波动性还是资产集中度——在考虑的范围内,为抵消该风险所需的黄金配置就越大。”

随着对全球气候问题的担忧日益加剧,世界黄金协会表示,他们的分析“表明,在各种长期气候情景下,黄金有可能比许多主流资产类别表现更好,特别是如果气候影响造成或加剧市场波动,或者我们经历了向净零碳经济的颠覆性转型。”

他们补充道:“此外,黄金的价值不太可能受到碳价格上涨的负面影响,这也使投资者在一定程度上免受加速向脱碳经济转型所需的可能政策反应的影响。”

投资黄金的主要风险是它不直接符合股票或债券最常见的估值方法; 不提供现金流; 报告称,在某些时期可能会经历显着的价格波动。

世界黄金协会表示:“黄金作为一种稀缺、高流动性和不相关资产的独特属性使其能够长期发挥分散投资的作用。” “自 1971 年以来,黄金作为一种投资和奢侈品的地位使其年化回报率接近 8%,与股票相当,高于债券和大宗商品。”

“黄金作为避险资产的传统角色意味着它在高风险时期发挥作用。 但它作为投资和消费品的双重吸引力意味着它在经济繁荣时期也能产生正回报。 这种动态可能会持续下去,反映出持续的政治和经济不确定性,以及围绕股票和债券市场的经济担忧。”报告总结道。

免责声明: 本文表达的观点仅代表作者个人观点,可能不反映 Kitco Metals Inc. 的观点。作者已尽力确保所提供信息的准确性; 然而,Kitco Metals Inc. 和作者都不能保证这种准确性。 本文仅供参考。 这并非招揽进行任何商品、证券或其他金融工具的交换。 Kitco Metals Inc. 和本文作者不承担因使用本出版物而造成的损失和/或损害的责任。

阅读更多