比特币是世界上第一个也是市值最大的加密货币,即将结束两年来最好的季度。

假设比特币能够以 28,200 美元的当前水平或高于当前水平收盘,那么该加密货币自年初以来将大幅上涨 70%。

早在 2021 年第一季度,比特币的价格就从略高于当前水平翻了一番,接近 59,000 美元。 事实上,2021 年第一季度末标志着比特币有史以来最好的季度收盘价。

在更有利的宏观背景下,比特币在 2023 年突然回归。

美联储紧缩押注有所缓和 最近几周,由于对银行业疲软的担忧,这本身也刺激了 对“硬通货”的避险买盘 例如贵金属和经过验证的加密货币,如比特币(许多人称之为数字黄金)。

比特币 2023 年的反弹也可能受到均值回归和比特币链上健康状况改善的推动——过去几个月,各种技术和链上指标一直在闪烁,表明比特币去年已经超卖,熊市底部现在已经到来可能在。

阅读更多:

随着世界上最大的加密货币在 2023 年第一季度战胜空头,投资者想知道第二季度比特币可能会出现什么情况。

自本月早些时候比特币从其 200 天移动平均线和已实现价格低于 20,000 美元的非常重要的反弹以来,中期技术前景一直看起来不错,这也恰好与 2021 年第四季度和年底的下降趋势的另一次重新测试相吻合-2022 年第一季度的高点。

比特币的所有主要移动平均线都指向更高,并且都以看涨的方式相互交叉——21 日均线高于 50 日均线,高于 100 日均线,高于 200 日均线)。

这意味着第二季度反弹至 30,000 美元上方并重新测试关键的 32,500-33,000 美元阻力区域的大门似乎已经打开。

但正如所有交易者所知,技术面并不是市场的一切。 许多重要的基本面主题可能会对第二季度比特币的价格产生重大影响。 让我们来看看最重要的主题。

银行危机会恶化并刺激对比特币的新避险需求吗?

由于对资产负债表管理不善的担忧导致迷你银行挤兑,三个对加密货币/技术/初创企业友好的银行(银门, SVB 和 签名银行) 本月早些时候倒闭或被监管机构关闭。

这引发了对更广泛的美国(和全球)的担忧 银行危机 这可能会威胁到整个金融体系。

目前,政策制定者的反应阻止了更广泛的银行挤兑美国金融机构——当局确保这三家银行的所有存款人没有损失任何资金,安抚其他银行的存款,超出联邦存款保险基金通常的规定每个帐户保护承诺 250,000 美元。

此外,当局推出了新的流动性计划以缓解其他脆弱银行感受到的资产负债表压力,并加强与其他主要中央银行的美元流动性互换计划。

这些流动性计划意味着美联储的资产负债表已从 3 月初的不足 8.35 万亿美元猛增至 3 月底的近 8.75 万亿美元。

这大约是 4 亿美元的流动性注入,消除了过去四个月的流动性提取,美联储允许每月 950 亿美元的国债和抵押贷款支持证券在其资产负债表上滚动而无需再投资。

在其他地方,一个由美国大型银行组成的财团甚至联合起来帮助拯救脆弱的银行 First Republic,为其注入 300 亿美元的存款。

尽管本周对全面银行业危机的担忧有所缓解,这也得益于 SVB 资产的同意收购,但情况仍然脆弱,目前,比特币仍保持其“避险”出价。

比特币被其支持者和许多投资者视为法定货币的安全替代品,由于部分准备金银行系统,法定货币存储在银行并不被视为 100% 安全。

如果第二季度看到银行危机问题重新浮出水面,这应该会支撑比特币价格,即使政策制定者的积极回应继续控制局面并抵御全面的金融危机。

美联储会继续收紧货币政策,这会破坏比特币多头吗?

不到一个月前,美国货币市场参与者预计美联储很有可能在第二季度末将利率上调至 5.5% 左右或以上。

随着银行危机担忧的出现,紧缩预期大幅下降。

除了对硬通货的避险需求外,放松紧缩押注一直是比特币的重要推动力,当金融状况缓和时,比特币往往表现更好。

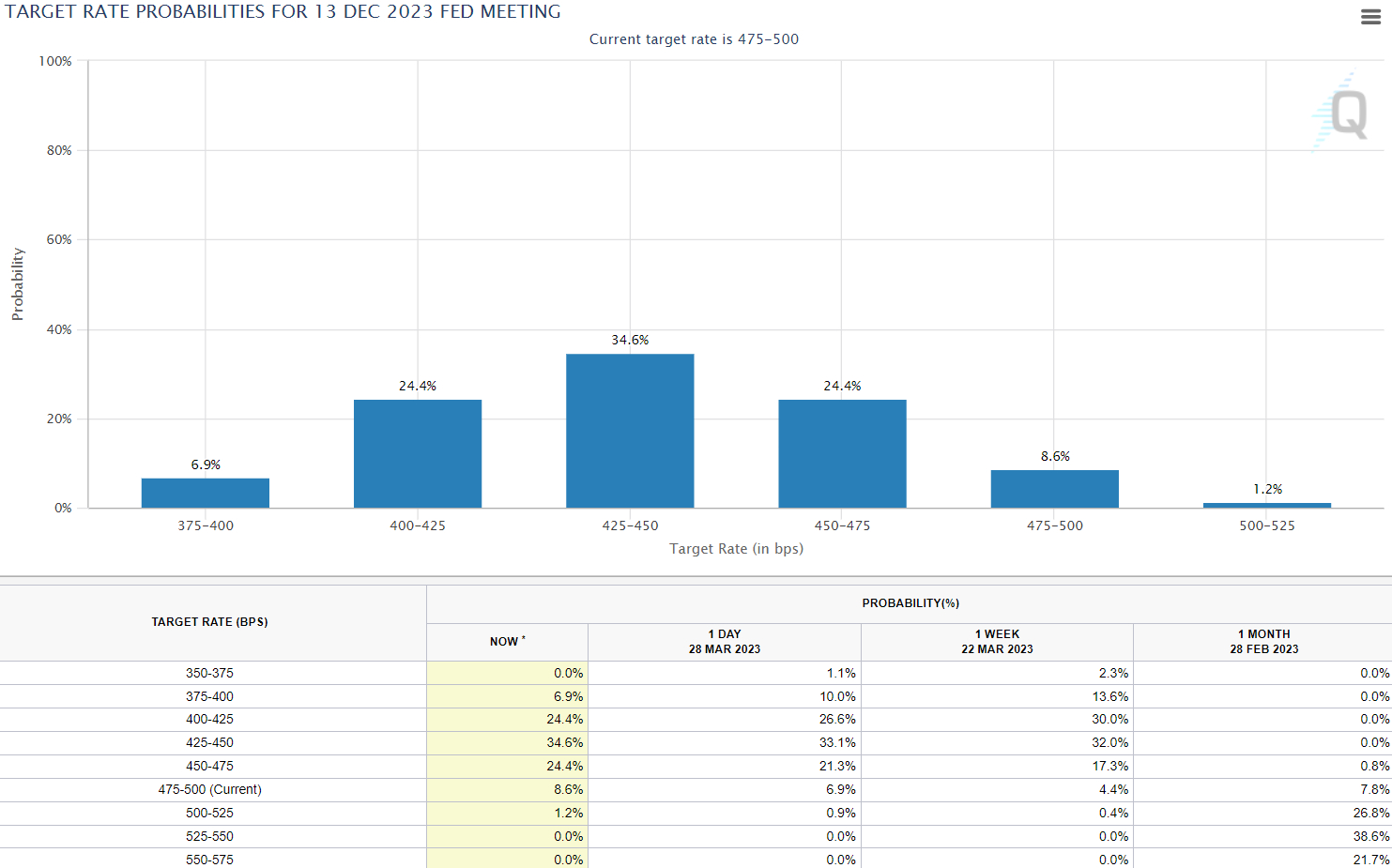

根据 CME 的美联储观察工具,该工具根据货币市场定价提供了关于美联储未来利率水平的隐含概率,美联储的紧缩周期现在很可能已经结束。

此外,激进的紧缩周期正在被消化,货币市场押注利率到 12 月将降至 4.0% 的低位区域,而一个月前预期利率仍将处于 5.0% 的中间区域。

这 美联储上周加息 25 个基点 到 4.75-5.0% 的范围。

推动积极重新定价的说法似乎是 1) 进一步紧缩会增加银行危机恶化的风险,以及 2) 美国可能会在今年晚些时候进入衰退 随着银行撤回贷款并专注于加强资产负债表。

这两种情况都被视为严重通缩,这意味着市场似乎已经得出结论,即美国通胀(仍远高于美联储的目标)将在今年晚些时候迅速下降,从而为美联储提供降息空间。

尽管货币市场押注即将到来的激进降息周期可能是正确的,但不能保证事情会以这种方式发展。

各种通胀指标在 2023 年第一季度意外上升,美国经济,尤其是其劳动力市场,仍然具有显着的弹性。

如果第二季度仍然如此, 货币市场可能不得不削减对美联储降息的押注.

这可能对比特币和更广泛的加密货币市场不利。

相反,如果 2022 年激进紧缩的滞后效应最终开始导致劳动力市场疲软并且通胀恢复下降趋势,这可能会进一步助长降息押注,进一步推动比特币牛市。

随着 SEC 和 CFTC 争夺监管权,美国加密货币镇压行动扩大

美国(和其他地方)的加密监管可能是第二季度价格走势的关键。 在美国,包括美国证券交易委员会 (SEC) 和商品期货交易委员会 (CFTC) 在内的监管机构一直在追查主要的中心化加密货币参与者。

上星期 SEC 向 Coinbase 发布了 Wells 通知 警告加密货币交易所它正面临以下诉讼:1) 其各种质押计划(美国证券交易委员会认为是未注册证券)和 2) 其代币上市,其中一些被美国证券交易委员会视为证券,这意味着 Coinbase 将成为未经注册的证券交易所。

在其他地方,SEC 对瑞波币(XRP 和 XRP 账本的创建者)的持续诉讼可能会在下个季度达到高潮—— XRP 最近一直在反弹 乐观地认为美国证券交易委员会将失去将 XRP 标记为 Ripple 发行的未注册证券的出价。

与此同时, CFTC 本周宣布将追查币安 作为未注册的美国数字商品交易所在幕后运营,并拥有虚假的 AML/KYC 合规计划。

这些只是一些最引人注目的案例,但它们表明,到 2023 年,美国当局将如何通过执法监管来寻求在加密货币市场上留下自己的印记。

这两个案例还凸显了 SEC 和 CFTC 之间的愿景冲突。 前者表示,它将几乎所有的加密货币都视为证券。

后者将许多视为商品。 事实上,在最近针对币安的诉讼中,它将比特币、以太币、莱特币、Tether 和币安美元列为商品。

这 SEC 已将 Binance USD 标记为 作为针对其发行人 Paxos 的诉讼的证券,并暗示它也将其他稳定币和以太币视为证券。

SEC 与 CFTC 之争如何影响加密/比特币

在加密领域,如果 CFTC 的观点获胜,人们普遍认为这是积极的,而 SEC 的观点获胜则被广泛认为是消极的,因为后者将意味着更加严格的监管制度,以及大量潜在的罚款和处罚行业参与者过去的自由裁量权。

更具体地说,如果美国证券交易委员会关于大多数加密货币是证券的论点获得支持,这可能会限制美国加密货币行业的发展。

这也可能导致美国零售交易商和机构投资加密货币的障碍大幅增加。

对于被标记为证券或有被标记风险的加密货币来说,这将是一场灾难。 但对比特币的影响尚不清楚。

与直觉相反,如果在加密空间内有大量资金涌向避风港,它可能会使比特币受益,因为比特币是 SEC 直截了当地表示不将其视为证券的唯一加密货币。

交易员将密切关注 SEC 主席 Gary Gensler 19 日在国会的露面日 4 月,以获取有关 SEC 加密行业监管计划的更多指导。

亚洲收养的故事能否进一步发展?

其他需要监控的监管相关主题包括 政策支点出现在香港.

本季度早些时候,香港宣布将再次使某些蓝筹加密货币合法交易,并宣布 加密公司的新许可制度.

加密货币投资者将此视为指导香港政策的中国政府“试水”以期在中国重新引入加密货币。

2021 年 9 月,加密货币在中国被彻底禁止,即使只有少数知名加密货币合法化,也可能引发巨大的投资流入。

进一步的迹象 中国对重返全球加密市场的兴趣日益浓厚 因此,随着交易员抢先预期的中国资金流入,比特币可能会在下一季度为比特币提供强大的推动力。

与此同时,另一个值得关注的监管故事是英国和欧洲的监管进展。 这 英国已表示希望成为全球主要的加密中心,而欧盟的立法者目前正在讨论欧盟的 加密资产市场 (MiCA) 法案.

阅读更多