推出基于现货的比特币(BTC $30,964)交易所交易基金(ETF)将使个人投资者和共同基金更容易获得该资产。 此外,与基于期货的比特币 ETF 不同,基于现货的 ETF 实际上涉及购买 BTC。

那么第一个比特币ETF的批准会是一个看涨事件吗? 不必要。

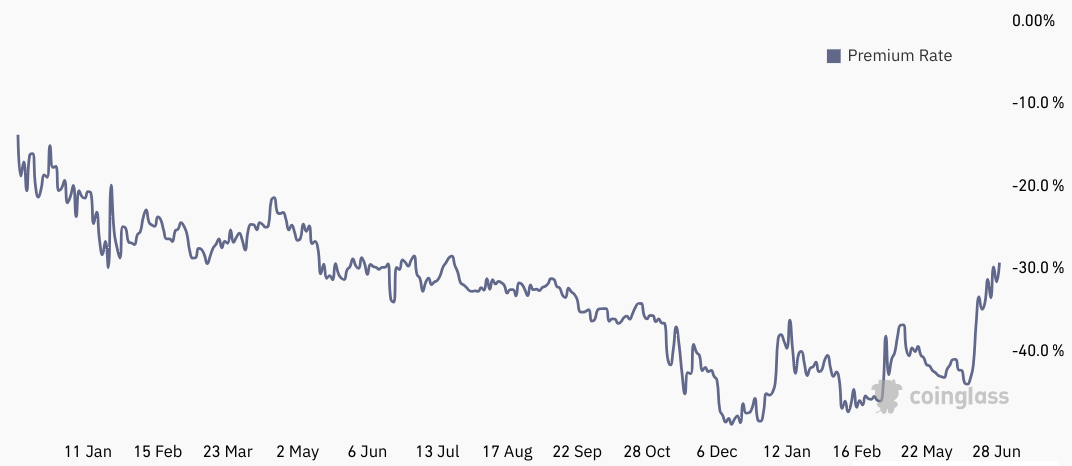

GBTC“折扣”仍保持在两位数

多年来,美国证券交易委员会(SEC)拒绝了每一位比特币 ETF 申请人,最新一次拒绝是于 2023 年 3 月 10 日向 VanEck Bitcoin Trust 发出的。

美国证券交易委员会的结论是,该要约并未“与与现货比特币相关的规模相当大的受监管市场签订全面的监控共享协议”。 监管机构对于发布许多人认为更加公平和透明的比特币产品犹豫不决。

投资者现在质疑 ARK Investment 和 BlackRock 推出现货比特币 ETF 的最新出价是否可能是 Grayscale 比特币信托 (GBTC) 的解决方案,GBTC 是一种在证券交易所交易股票的投资工具。

有趣的是,在贝莱德宣布提交 ETF 申请后,GBTC 的“溢价”跃升至几个月来的最高水平。

灰度 GBTC 相对于净资产的溢价/折价。 来源:CoinGlass

不过,虽然现货比特币 ETF 的潜在批准乍一看似乎是看涨的,但它对 BTC 价格的影响可能是负面的,至少在短期内是这样。

什么是ETF?

首先,ETF是一种持有多种基础投资的证券形式,例如商品、股票和债券。 ETF 可能类似于共同基金,因为其发行人汇集并管理给定的资产。

该工具最著名的例子是 SPY,即跟踪 S&P 500 指数的 ETF。 道富银行负责管理该共同基金价值 4,360 亿美元的资产。

购买 ETF 赋予投资者对该基金内容的直接所有权,从而导致与持有期货合约或杠杆头寸不同的税务后果。 尽管比特币现货 ETF 继续遭到拒绝,但几十年来,债券、全球货币、黄金、中国等市场都已经出现了相同的产品。 股票、房地产和 油。

30% GBTC 折扣可能是合理的

灰度比特币信托基金 (GBTC) 是一家管理着 184 亿美元资产的投资基金,目前其交易价格与其持有的比特币相比有 -30% 的折扣。 2022 年 12 月,他们的 626,778 比特币市值与常规证券交易所交易的 GBTC 股票之间的差距低至 -49%。

因此,这种折扣可能是合理的,因为该工具缺乏允许套利的工具。 Grayscale 的 GBTC 是无可争议的领导者 加密货币市场尽管被归类为封闭式基金,这意味着可用份额数量有限。

GBTC 的股票不是自由创建的,也没有赎回计划。 由于这种低效率,与该基金实际持有的比特币相比,存在很大的价格差异。 相比之下,ETF 使做市商能够发行和赎回股票,确保溢价或折价通常很小。

GBTC每年收取2%的固定管理费; 因此,鉴于 SEC 继续拒绝所有基金经理的上诉和请求,折扣可能是可以接受的。

另一方面,ETF 通常与净资产平价交易,而不是 GBTC。 例如,Purpose 比特币 ETF (BTCC.U) 6 月 27 日的每股资产净值为 5.63 美元,多伦多证券交易所的股价收盘价为 5.65 美元。

同样,美国衍生品 ProShares 比特币策略 ETF (BITO) 6 月 28 日的基础价格为 16.89 美元,而其股票交易价格为 16.89 美元。

现货比特币 ETF 的批准可能最初会给 BTC 带来压力

从本质上讲,投资信托产品远不如 ETF 受欢迎,而且到目前为止,Grayscale 几乎没有采取任何措施来减轻对 GBTC 投资者的影响。 然而,在全球最大的资产管理公司贝莱德申请推出比特币现货价格 ETF 后,市场情绪略有改善。

如果 SEC 允许资产管理公司 Grayscale 将其 GBTC Trust 转换为真正的比特币 ETF,随着赎回和套利机会的出现,股价相对于其内容的折扣最终将趋于零。

在这种情况下,随着投资者最终能够按面值平仓,大量比特币可能会进入市场。

唯一的问题是:这 180 亿美元中有多少会流入其他比特币相关工具或在交易所出售?

无论如何,很有可能有一个地方 比特币 随着锁定 3-8 年的 BTC 重新进入市场,ETF 的批准将对 Grayscale 的 GBTC 转换产生巨大的抛售压力。

阅读更多